百貨公司一直有剝離電商業務的壓力。但他們應摒棄這個想法。

梅西百貨(Macy's)已經感受到維權投資者Jana Partners的壓力,但該百貨公司表示不會剝離電商業務,分拆Kohl's百貨不在考慮之中,因為公司更關注如何從可能收購其連鎖品牌的人那裡實現價值最大化。這是英明的決定。但如果不斷上升的通脹迫使零售業收縮,進而令百貨公司股價承壓,那這些公司可能會發覺堅持決定會變得難上加難。

一年前,哈德遜港灣公司(Hudson's Bay Company)旗下的Saks Fifth Avenue將線上業務拆為一間獨立公司,名為Saks,電商與實體店分道揚鑣的趨勢從此開啟。私募股權公司Insight Partners向Saks投資5億美元,交易估值為20億美元。Saks Fifth Avenue的41間實體百貨店仍為哈德遜港灣公司全資擁有。道瓊斯去年10月報導,Saks的數碼業務部門計畫在今年上半年進行首次公開募股(IPO),募資規模60億美元。

支持者認為,拆分使直接投資電商業務成為可能,且不受實體店需求的拖累。另外,獨立電商在吸引技術人才方面可能也會更容易。但拆分百貨公司一個最顯而易見的理由是為了獲得更高的估值。

過去兩年,線上零售支出和奢侈品支出均大幅增長,推動奢侈品電商的估值水漲船高。以經營高端奢侈品網站Mytheresa的MYT Netherlands Parent B.V.(MYTE)為例,其企業價值是未來12個月銷售額的1.2倍。奢侈品電商Farfetch的企業價值與銷售額之比是1.5倍。相比之下,梅西百貨和Nordstrom的這個比率分別只有0.5倍。

「鍍金」:將百貨公司的線上業務作為奢侈品網站進行評估可能會提高估值—企業價值與銷售額之比(資料來源:彭博社)

「鍍金」:將百貨公司的線上業務作為奢侈品網站進行評估可能會提高估值—企業價值與銷售額之比(資料來源:彭博社)

這就是為什麼一些投資者認為,單獨評估百貨公司的電商銷售額可能會帶來一筆意外之財。以梅西百貨為例,金融服務供應商Cowen的分析師預計,梅西百貨本財年的電商銷售額約為104億美元。這些分析師估計,如果將這一數字乘以0.8到1.2倍,企業價值在80億美元左右到略高於120億美元。彭博社的資料顯示,這比梅西百貨的全部企業價值還高。

但這還不是全部原因。

在零售業,實體店和網站的交織關係正變得越來越深入。雖然主張分拆的人說,不同業務部門歸誰所有對消費者而言並無區別,但消費者體驗會面臨風險。

擁有實體店的公司和擁有電商的公司若相互獨立,會增加成本和業務複雜性。必須做好可以網上下單、店內取貨以及到店退換貨等一系列流程安排。從Target到Zara的母公司Inditex,零售商開始越來越多地使用實體店庫存來處理線上訂單。雖然Saks正在應對這些挑戰(例如它也從實體店發貨),但當線上和線下業務分開後,這些問題通常會變得更加複雜。

更大的風險是,這兩個公司各自為營,不僅有損消費者體驗,最終還會損害銷售額。

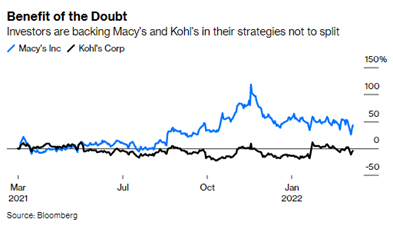

對於那些拒絕分拆電商業務的百貨公司,股東目前的態度是姑且隨它們。上個月,梅西百貨公布了好於預期的業績,股價應聲大漲10%。3月7日,Kohl's百貨制定了追求「專注生活方式」的計畫,準備在未來四年開設100間配合當地文化的小型門市,擴大與美妝品牌Sephora的合作,將二者相對較新的合作關係擴大到20億美元的規模。Kohl's百貨的股價在公司年度投資者日之後有所下跌,但受到出售前景的支撐。該公司上週一稱,其顧問高盛集團(Goldman Sachs)已就包括出售在內的多項潛在替代方案與20多方進行了商談。

姑且信之:投資者支持梅西百貨和Kohl's百貨不拆分的策略(資料來源:彭博社)

姑且信之:投資者支持梅西百貨和Kohl's百貨不拆分的策略(資料來源:彭博社)

但如果美國消費者開始控制花錢(就目前來看,其消費彈性非常強),投資者的耐心可能會消磨殆盡。不斷上升的通脹很有可能讓這個假設變為現實。屆時,首先受到衝擊就是大多數百貨公司所在的中端市場。Farfetch和Mytheresa等奢侈品線上零售網站反而可能沒那麼慘。到那時,投資者可能會進一步施壓,要求拆分電商業務。

尚未面臨電商剝離壓力的Nordstrom等公司屆時也可能捲入這場爭鬥。

即使這種聲浪增加,剝離線上業務也不會對百貨公司的銷售產生多大影響。實際上,只要客戶覺得服務欠佳,公司的經營業績就可能變差。

梅西百貨、Kohl's百貨甚至Nordstrom都應做好準備,捍衛自己不想剝離電商業務的決定。—Andrea Felsted;譯 簡遠