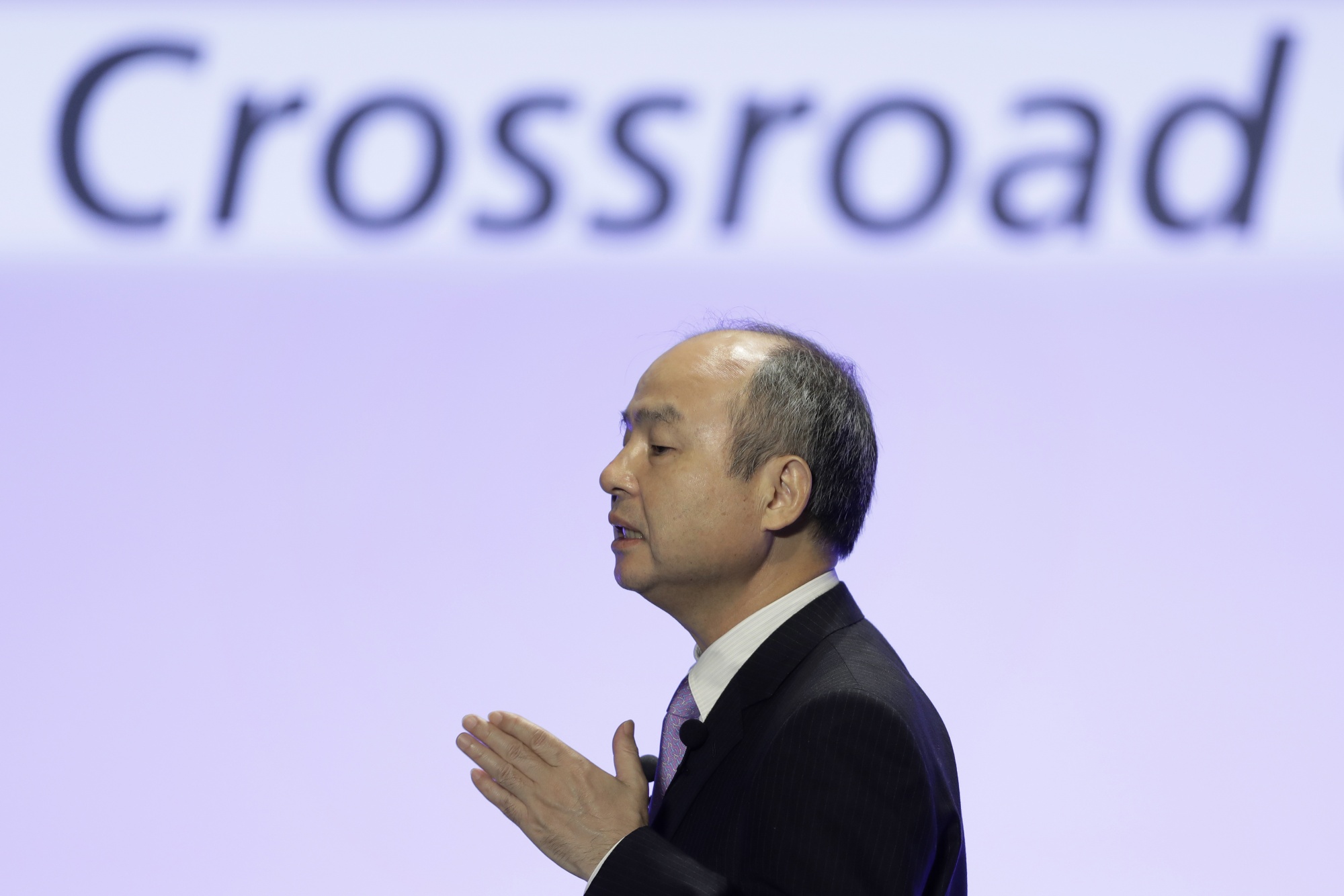

如果說軟銀集團在WeWork和Greensill Bank上吃的苦頭還不夠大,那麼它對金融科技公司Klarna Bank的投資可以再次提醒世人:軟銀是風險投資界當中最不妙的風投巨鱷。其創辦人孫正義似乎總能拿到一手爛牌。

這間總部位於瑞典的Klarna Bank以「先買後付」聞名,目前正就約6.5億美元的融資進行談判。這筆錢將主要來自以紅杉資本(Sequoia Capital)為首的現有投資者。交易完成後,Klarna的估值將調至65億美元,與一年前在軟銀領投的6.39億美元融資輪中作出的456億美元估值相比,可謂小巫見大巫了。

這是一場大刀闊斧的四捨五入——除非你是軟銀。兩年前,規模1000億美元的軟銀願景基金(Vision Fund)下調旗下WeWork的估值,從2019年的470億美元到29億美元。雖然Klarna的絕對估值要小得多,但孫正義的聲譽受到了損害。第二隻願景基金很快將不得不減持它持有的Klarna股份,大部分回報將化為烏有。截至3月31日,這隻規模560億美元的基金只錄得了8億美元的投資收益。軟銀願景基金的發言人不願就彭博視點的查詢置評。

與此同時,身兼Klarna董事長的紅杉資本的莫里茨(Michael Moritz)則打了一手好牌。紅杉資本早在2010年就開始投資Klarna,2014年領投過一輪融資,據稱當時後者估值14億美元。2019年紅杉資本再次投資,Klarna估值升至35億美元。截至今年3月,它仍是Klarna的最大股東。

與軟銀不同,這筆交易不會讓紅杉資本出現未實現虧損,因為它投資得早。但更重要的原因是,隨著全球經濟衰退的隱現,以及Klarna需要資金以緩衝消費者資產負債表的惡化,莫里茨為什麼要在乎孫正義投資的獨角獸的估值再次暴跌呢?

還有一個值得思考的問題是,軟銀在Klarna身上犯下的大錯是否是對最近風投圈巨變(最明顯的就是紐約對沖基金的到來)的恐慌反應。軟銀開始失去接觸最熱門創業公司的機會,因為新來者可以更快地開出更巨額的支票。

2021年,科爾曼(Chase Coleman)的老虎環球管理(Tiger Global Management)超越軟銀,成為全球最忙碌的風險投資機構。老虎環球成了一塊吸金石,僅一年時間裡就為兩間新基金籌集了近200億美元。這間資產管理公司利用自己的銀行關係,甚至可以接觸到私人財富客戶等投資者。

當然,老虎全球對矽谷風投基金也是一個威脅。但紅杉資本找到了一個解決方案,徹底改革了自己的結構,成為像老虎那樣的投資顧問公司,以此吸引喜歡一站式服務的投資者。據報道,紅杉資本正在為兩隻關注美國市場的新基金籌集資金,這兩隻基金的估值高達22.5億美元。其子公司紅杉中國即將完成90億美元的新募資,這是有史以來風投公司為中國科技初創公司籌集的最大一筆資金。

而軟銀沒有對老虎環球採取任何防禦措施,於是它只能單槍匹馬,自籌資金成立了第二隻願景基金。更差的是,在資本優勢不再的情況下,孫正義轉向了「漁翁撒網」模式。截至今年3月,他的第二隻願景基金共進行了252筆投資,而規模大得多的第一隻願景基金只進行了94筆投資。

風投界的第二個難題是如何留住有才華的基金經理。他們可能會辭職,成立自己的公司。結果,基金經理的薪酬一路飆升,紅杉資本等公司採用的新結構有助將合夥人之間的薪酬糾紛降至最低。

其實,軟銀也沒有辦法解決這個問題,它本身就一直遭受人才流失的困擾。今年1月,該公司發生了備受外界矚目的離職潮,曾扭轉WeWork困境的前營運總監克勞爾(Marcelo Claure)辭職。克勞要求高達10億美元的賠償,最後獲得了3400萬美元的離職補償。今年4月,軟銀拉丁美洲基金(Latin America Fund)的三位主管合夥人中有兩位辭職,創辦自己的風投公司。因此,軟銀最新的投資到底有多好,或說以後能有多好,要打上一個問號。

或許,這就是因果緣分吧。五年前,軟銀以1000億美元的願景基金顛覆了整個風投界。現在,它的價值主張被群起而攻之。曾經的顛覆者現在被顛覆和碾壓。——Shuli Ren;譯 簡遠

(本文內容不代表彭博編輯委員會、彭博有限合夥企業、《商業週刊/中文版》及其所有者的觀點。)