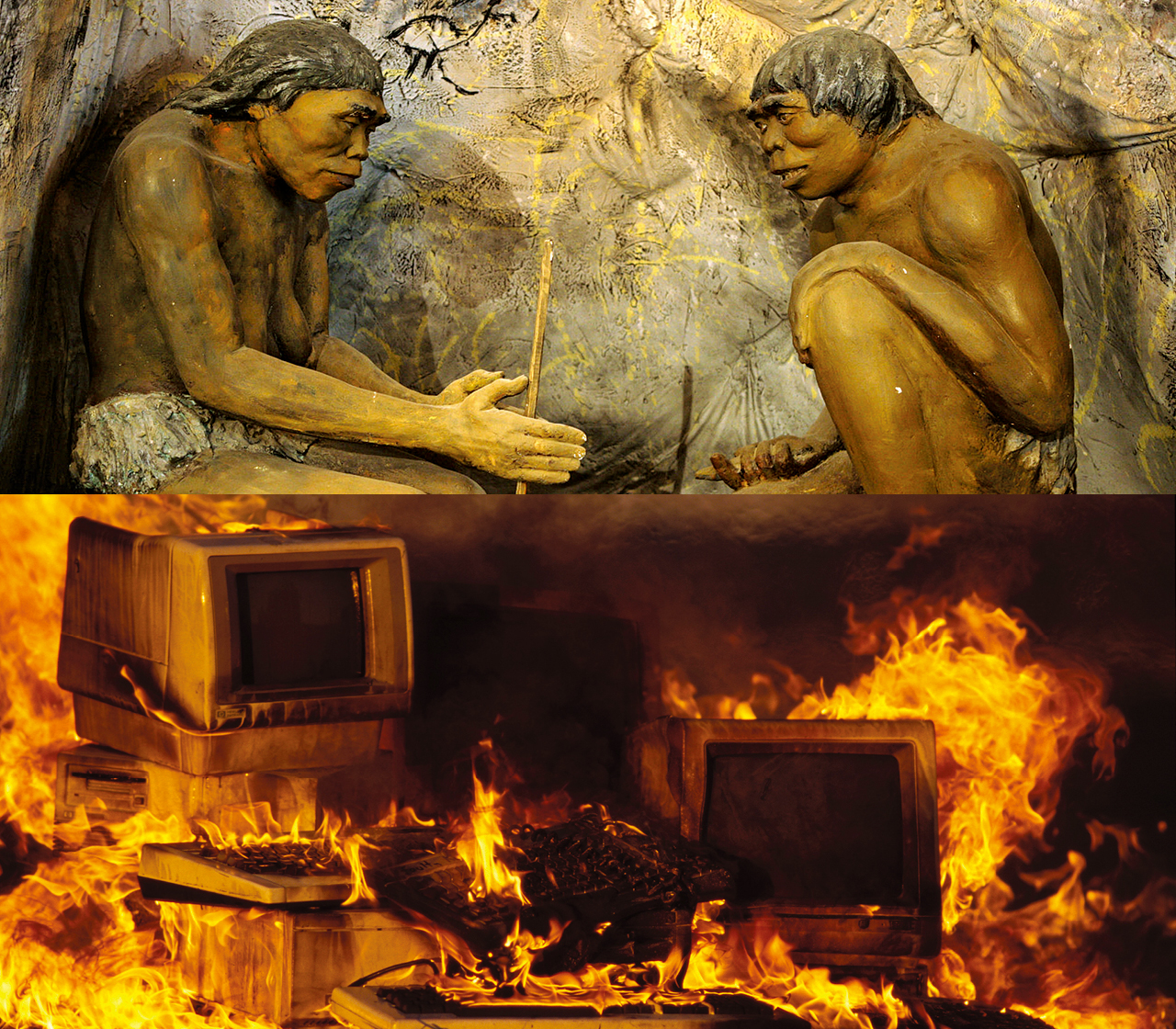

半個世紀以來,矽谷一直在兩個聽起來相似但經常互相衝突的追求之間來回切換:創造財富和賺錢。創造財富屬於發明性質,需要耐心和長期投入的業務建設。它如同潮漲,能讓員工、股東和其他所有人跟著水漲船高。賺錢則是更基本的衝動:獵取快錢。是追求短期暴利,還是讓公司穩定發展從而創造出一些很有型的東西?科技業及其樂於冒險的投資者一次又一次地得到教訓,當他們優先考慮前者時會發生什麼。然而,我們還是重蹈覆轍。多年來瘋狂膨脹的估值、加密貨幣式的傳銷騙局以及各種赤裸裸的機會主義導致我們走向了2022年的蕭條。

今年迄今為止,科技股佔很大權重的標準普爾500指數已經跌到了不足五分之一的估值水準。受創最重的成分股包括亞馬遜(Amazon.com)下跌36%、Tesla下跌38%、Zoom下跌44%、Meta下跌45%和Shopify下跌76%。根據PitchBook的資料,整體而言,在疫情期間上市、由風險資本支持的公司股價下跌了48%。風險投資公司Lightspeed Venture Partners的合伙人在5月寫道:「過去十年的繁榮期已經明確結束。幸災樂禍已經開始了。」這是行業情緒滲透進投資組合公司報告中的一個典型例子。

風險資本領域的權威人士常常爭辯說,這些低迷是上帝的宏觀經濟措施,就像百年一遇的風暴,好吧,或者說是15年一遇的風暴──無論如何,沒有人需要收斂他們的自私行為或者汲取其他令人討厭的教訓。這種論點認為,這次的情況來源於長達20年的低利率環境使科技公司成為誘人的投資對象,將大量資金從公開市場輸送到這個行業。然後,由於投資者競相支持最有希望的初創公司,將估值推至不可持續的高度,直到一系列空前的壞消息(新冠疫情、俄烏衝突和通脹)彙集在一起,導致市場崩潰。把錯誤歸咎於這個世界會讓人好受些。但更真實的解釋是,這個行業又一次直面其錯誤決定帶來的綜合影響,這不可避免地導致了一場實實在在的清算。